Situación actual de las dietas y asignaciones para gastos de locomoción, manutención y estancia

Situación actual de las dietas y asignaciones para gastos de locomoción, manutención y estancia

Abrimos un debate en el sector de los viajes corporativos, al anunciarse las modificaciones que entran en vigor este año, para dietas y asignaciones para gastos de locomoción manutención y estancia.

Abrimos un debate en el sector de los viajes corporativos, al anunciarse las modificaciones que entran en vigor este año, para dietas y asignaciones para gastos de locomoción manutención y estancia.

Este gasto deducible para el desarrollo de la actividad económica de empresarios y profesionales, dispone unos importes de manutención alejados de la realidad cotidiana.

Begoña Blanco, presidenta de IBTA y Travel Manager de Red Eléctrica Española recuerda que los importes actuales determinados por la Agencia Tributaria para la exoneración de tributación por parte de los trabajadores en el desempeño de sus funciones, se establecieron en el año 2007 cuando se aprobó el Reglamento del Impuesto sobre la Renta de las Personas Físicas. Han pasado 11 años desde la aprobación de la norma y de unos importes que sin duda, están más que desfasados.

Para ello propone echar un vistazo a ciertos indicadores económicos para entender que el criterio de Hacienda está muy alejado de la realidad empresarial.

Indicadores económicos:

- la evolución del IPC desde Enero de 2007 a enero de 2018 ha sido de un 17,3%

- el precio medio de los hoteles en España fue en 2017 por persona y noche de 102€ en Europa de 217€ y a nivel internacional, de 274€.

- la economía global prevé un crecimiento económico en 2018 de un 3,6%.

- se prevé un crecimiento de los precios medios en los alojamientos en 2018 de entre un 3,7% a nivel internacional, un 6,3% en Europa y un 10% en España.

Begoña se reafirma que con estos datos, queda de manifiesto que los importes actuales se encuentran más que alejados de la realidad. Es cierto que desde 2007 se ha atravesado una crisis económica muy importante que obligó a una contención de los precios, los desplazamientos y una gestión más eficiente de los recursos pero por otro lado, las empresas necesitan viajar para poder buscar nuevas oportunidades de negocio y Hacienda debería adecuarse más a esta realidad regulando unos importes que si bien es comprensible que no deben estar por completo exentos de tributación, si deberían ser más próximos a la situación económica actual.

El criterio de Hacienda está muy alejado de la realidad empresarial.

Josep Chiva, abogado y economista, corrobora la opinión de Begoña; según él el concepto es muy antiguo y lo único que ha realizado la Agencia Tributaria es revisar los importes, pero no se ha realizado una actualización acorde con los importes reales de mercado.

A la opinión de Begoña se suman otros travel managers de cuentas con importante volumen de facturación. Ratifican que dichos importes establecidos para los gastos de alojamiento y manutención, son bajos y no están acordes con una calidad óptima para los desplazamientos de los empleados.

SITUACIÓN ACTUAL DE LAS DIETAS Y ASIGNACIONES PARA GASTOS DE LOCOMOCIÓN Y GASTOS NORMALES DE MANUTENCIÓN Y ESTANCIA

Para el año 2018 se ha incorporado al I.R.P.F., entre otros, un nuevo gasto deducible para el desarrollo de la actividad económica de empresarios y profesionales, los gastos de manutención del propio contribuyente. Este gasto intenta de alguna manera equiparar los mencionados gastos de manutención de empresarios y profesionales, con los de los trabajadores.

PARA LOS TRABAJADORES

Hemos de partir de la base que cualquier importe abonado por la empresa a un trabajador, constituye a priori una renta del trabajo. Ahora bien, cuando de lo que se trata es de compensar gastos que se producen por motivos laborales, la Ley prevé una exoneración de tributación de ciertos importes según los casos y con los requisitos exigidos.

Para el año 2018 están exoneradas de gravamen los siguientes importes:

Gastos de locomoción abonados por la empresa al trabajador:

- Cuando el empleado utilice transporte público: el importe que la empresa le satisface específicamente por el gasto realizado. Justificación: a través de factura o documento equivalente (billete de avión, de tren, etc.)

- En otro caso (medios de transporte privado): 0,19€ por kilómetro recorrido más peajes y aparcamientos. Justificación: el desplazamiento realizado y en el caso de peajes y aparcamiento a través de justificación documental.

Para este caso el requisito que genera la posibilidad de exoneración de tributación, es que el trabajador se desplace fuera de la fábrica, taller, oficina o centro de trabajo, para realizar su trabajo en un lugar distinto.

Gastos de alojamiento y manutención (criterio general):

Alojamiento: los importes de estancia que se justifiquen (pernoctación)

Para este caso los requisitos que generan la posibilidad de exoneración de tributación, son:

- Generados en restaurantes, hoteles y demás establecimientos de hostelería

- Gastos devengados en municipio distinto del lugar del trabajo habitual del perceptor y del que constituya su residencia.

Hay que tener en cuenta que, si el desplazamiento y permanencia lo es por un periodo continuado superior a 9 meses, no se exceptúan de gravamen las percepciones recibidas por el trabajador (criterio general).

El pagador deberá acreditar el día y lugar del desplazamiento, así como su razón y motivo, aunque no se exige la acreditación del importe de los gastos de manutención. (DGT V500/2016)

Las asignaciones para gastos de locomoción, manutención y estancia que excedan de los límites detallados anteriormente estarán sujetas a gravamen.

No es aplicable este régimen de exoneración a la contraprestación por cursos, conferencias, coloquios, seminarios y similares.

Existen otros supuestos de dietas exceptuadas de gravamen como las establecidas para funcionarios públicos españoles, personal de la Administración del Estado con destino en el extranjero, etc., que excede del estudio del presente artículo.

PARA EL DESARROLLO DE ACTIVIDADES ECONÓMICAS (EMPRESARIOS O PROFESIONALES)

La Ley establece que tendrá la consideración de gasto deducible para la determinación del rendimiento neto en estimación directa (normal o simplificada), los gastos de manutención del propio contribuyente en el desarrollo de la actividad económica con los siguientes requisitos:

a) Que se produzcan en establecimientos de restauración y hostelería

b) Que se abonen utilizando cualquier medio electrónico de pago

c) Que no superen los importes establecidos para las dietas y asignaciones para gastos normales de manutención de los trabajadores. Los límites cuantitativos serán los mismos a los establecidos para los trabajadores en el cuadro anterior, apartado de manutención.

El control lo debe llevar la empresa que es la pagadora, pero quién está exento de tributación por su percepción es el trabajador.

Según la Travel Manager de una importante multinacional nipona, nos comenta que quienes han elaborado estos criterios no ha pensado en global, no han pensado en las empresas multinacionales con viajes a nivel mundial, ni en los viajeros que tienen que viajar por motivos profesionales y laborales, no solo a nivel nacional, sino también en diferentes países europeos y de otros continentes. El viajero que viaja por motivos profesionales y laborales dando un servicio a su compañía, nunca debe “perder”, ya que no viaja por placer, viaja por trabajo, por lo que se tiene que sentir motivado y satisfecho para que sea más productivo e identificado con la marca a la que representa. Ven necesaria una actualización tributaria más acorde con la realidad de empresas multidisciplinares con diferentes tipos de desplazamientos. Aquejan de una falta una visión más global para que puedan estar cubiertos todos los viajeros.

Claves para gestionar las dietas y asignaciones para gastos de locomoción manutención y estancia

Planificación.

La planificación previa del viaje corporativo es esencial. Desarrollo de un Plan de Movilidad, ajustándolo al ámbito de los desplazamientos laborales, para garantizar la seguridad de los viajes.

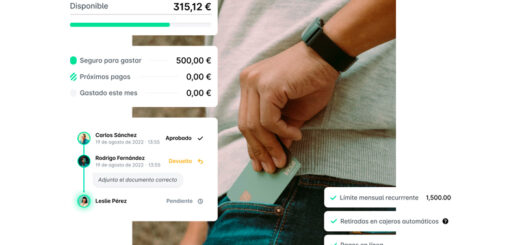

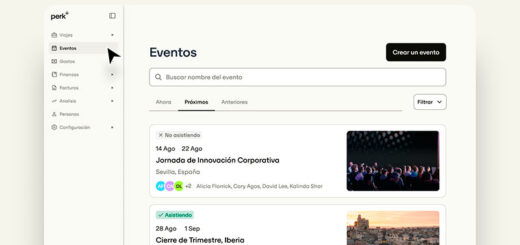

Automatiza y digitaliza el proceso.

Utiliza soluciones digitales que permiten optimizar este proceso que puede resultar muy tedioso para los departamentos financieros y contables y los propios viajeros.

Estas soluciones permiten además su integración el proceso completo de viaje, aportando valor añadido al Travel Manager: gestión end-to-end de los viajes de negocio, trazabilidad completa del gasto y recuperación del IVA asociado.

No podemos olvidar además, el SII (Suministro Inmediato de Información) y la obligación de cumplir los periodos marcados por la Agencia Tributaria.

Integra los sistemas y trabaja en equipo.

Es importante que el sistema de liquidación de gastos se comunique con otros sistemas de la compañía como por ejemplo, los módulos de RR.HH. donde figura la información relativa al centro de trabajo al que está adscrito un trabajador y su lugar de residencia.

Eso sí, no olvides cumplir en todo momento los requisitos estipulados en este ámbito en la LOPD. El departamento Fiscal, Contable, Financiero, Gestión de Personal (área de nóminas) y de Viajes, deben trabajar de manera conjunta para establecer el procedimiento más adecuado que garantice el cumplimiento.

Define claramente los gastos reembolsables de los que no y los requisitos para su reembolso.

Esta política debe reflejar claramente los importes de los gastos de manutención y kilometraje autorizados (los establecidos por convenios o según la norma), sus límites exentos y sus condiciones para su devengo.

Concienciación del viajero.

En muchos casos los incumplimientos se deben al desconocimiento por parte de los viajeros de las obligaciones relacionadas con la justificación de los gastos de viaje. Facilítale la comprensión de los procesos, el uso adecuado de las herramientas y motívale. Análisis de la situación de la Compañía y de los viajeros.

Consolidada, revisa y actualiza la política de viajes.

Optimiza y negocia los gastos de viaje con los diferentes proveedores, ajustando límites, realizando las revisiones que correspondan, así como el control exhaustivo en el área administrativa para la recuperación de impuestos y evitar posibles sanciones por parte de la Agencia Tributaria.

Tratamiento de las dietas y asignaciones para gastos de locomoción manutención y estancia

Según Josep Chiva, en principio el control lo debe llevar la empresa que es la pagadora, pero como quien está exento de tributación por su percepción es el trabajador, este debería implicarse en este asunto para evitar sorpresas ante una comprobación por parte de la AEAT.

Por otra parte, Begoña Blanco aduce que la problemática actual mayor está precisamente en que las empresas sean capaces de realizar un tratamiento adecuado de las dietas y en poder demostrar la veracidad de los desplazamientos asociados, ya que los problemas con Hacienda suelen venir más porque esta cuestiona la realidad de las dietas, que porque se superen los límites exentos de gravamen.

Sigue Begoña recalcando que no podemos olvidar que uno de los requisitos impuestos por Hacienda para que estos gastos queden exentos en los límites establecidos es que los gastos sean devengados en municipio distinto del lugar del trabajo habitual del perceptor y del que constituya su residencia. Esto supone que la empresa debe disponer de un sistema que permita una correcta trazabilidad de la realización del gasto, ya que si por ejemplo, un trabajador que reside y trabaja en la ciudad de Madrid liquida un gasto en dicha ciudad, éste no estará exento de IRPF. La pregunta que hay que hacerse es: ¿cuántas empresas son a día de hoy capaces de hacer esta comprobación?.

El convenio es una guía de mínimos, porque la empresa ajusta su normativa interna de dietas y gastos de viaje, a su realidad y a la de sus viajeros.

Begoña recalca la disparidad de criterios entre la AEAT y los Tribunales, ya que la primera exige que sea la empresa quien acredite los pagos realizados al trabajador por estos conceptos y los segundos consideran que los trabajadores no están obligados a conservar los tiques, debiendo ser la empresa quién justifique frente a Hacienda los gastos correspondientes.

Por otro lado nos encontramos con que los convenios colectivos pueden incluir importes por estos conceptos superiores a los estipulados por Hacienda aunque los límites exentos, serán siempre los determinados por la norma. Por regla general, estos límites suelen actualizarse con fórmulas que tienen en consideración diferentes factores económicos como puede ser el IPC. A mi modo, esta metodología es la más cercana a la realidad y la que debería de alguna manera, asumir la Agencia Tributaria.

Por lo que se refiere a los convenios, hay gestores de viaje que nos comentan que exclusivamente se basan en él para el pago del kilometraje, pero que siguen implantando coches de empresa con uso compartido y en la política de viajes establecen que a partir de 100 kilómetros, el empleado debe viajar con transporte público y/o coche de alquiler.

Otros gestores de viaje comentan que el convenio es una guía meramente, porque la empresa ajusta en su normativa interna de dietas y gastos de viaje, a su realidad y a la de sus viajeros.

Novedades 2019 en las dietas y gastos de locomoción, manutención y estancia

https://revistatravelmanager.com/novedades-2019-dietas/

Por: Josep Chiva Masó

Abogado-Economista

CEO de Chiva-Sansó Consultors S.L.

www.chivasanso.com/es/home